保险业是沃伦·巴菲特财富的主要贡献者之一,因为它每年产生大量现金,并为他的其他一些投资提供资金。

近年来,由于毁灭性的风暴和极低的保费价格上涨,澳大利亚保险业一直承受着压力。

但是,由于保费现在又在上升,该行业似乎已经走到了尽头。像Youi和其他公司这样的公司试图通过提供较低的价格来抢占市场份额,尽管现在它们已经有提高价格的基础,这意味着该行业的其他公司也可以。

那么也许这意味着澳大利亚保险业巨头值得一买?

QBE Insurance Group Ltd(ASX:QBE)

QBE是一家保险公司,在北美,欧洲,澳大利亚,新西兰,亚洲和南美洲设有业务。它的市值为170亿美元,自2016年11月9日以来,其股价一直表现强劲,增长了32%。

它在全球金融危机期间遭受了重大破坏,但仍远低于全球金融危机之前的高位。尽管全球金融危机已经过去了十年,但管理层在振兴其海外业务方面做得还不错。QBE已经出售了部分业务,但我不认为这是再次寻求增长的方式。

2016财年QBEs保险利润下降了47%,税后现金利润下降了39%,股息增加了5%。总体而言,这根本不是一个好结果,2017财年的结果将需要显示出合理强劲的增长才能使市场提高股价。

QBE的市盈率是FY17预期市盈率的15.2倍,部分股息率仅为4.11%。

澳大利亚保险集团(ASX:IAG)

澳大利亚保险集团的市值为146亿澳元,比QBE小。

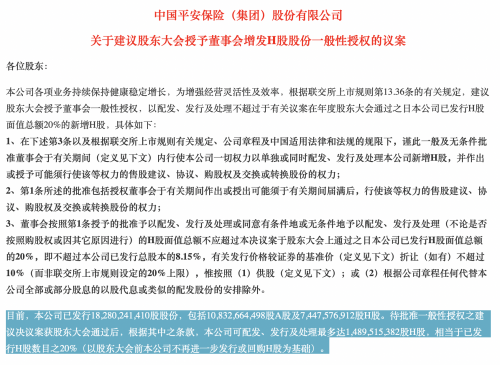

沃伦·巴菲特(Warren Buffetts)的伯克希尔·哈撒韦(Warren Buffetts Berkshire Hathaway)于2015年购买了该公司的股份,这对任何管理团队都是一次充满信心的投票。作为5亿美元股份的回报,伯克希尔·哈撒韦公司将获得合并总保费的20%,并支付20%的理赔。

澳大利亚保险集团拥有众多稳定的品牌,包括NRMA保险,CGU,SGIO和SGIC,这使它可以针对每个业务专注于不同的保险类别。

2016财年,它的保险利润增长了6.8%,但现金收入下降了12.2%,普通股息下降了10.3%。

巴菲特的交易是否互惠互利还有待观察,但其股票交易价格是2017财年预测收益的17.8倍,总收益率达到6.02%,因此在估值上仍然具有相当的吸引力。

愚蠢的外卖

我认为,澳大利亚保险集团的股票将在两者之间做出更好的投资,因为其股息收益率和往绩记录比QBE更具吸引力。如果您想要一些强大的蓝筹股而不是保险股,请查看这些行业巨头。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。