《投资者网》陈企樾

自今年9月入股阳光城(6.820, 0.07, 1.04%)后,泰康人寿再度举牌参与金科服务IPO。但如今阳光城股价连月下降,同时公司净现金流承压,钟情地产行业的投资布局能否为公司带来正向回馈?

泰康人寿保险有限责任公司(下称“泰康人寿”)作为泰康保险集团的子公司,专业从事人身险业务。作为泰康系的重要一员,公司在集团投资版图中表现抢眼,今年已两次举牌上市公司。

参与物业股IPO

12月1日,泰康人寿通过中国保险行业协会官网披露,公司决定通过IPO的方式参与投资金科智慧服务集团股份有限公司(下称“金科服务”,股票代码:09666.HK),据悉,公司共出资7500万美元(约5.02亿元人民币),与金科服务签署《基石投资协议》,获得9.78%的H股股份。本次出资额约占公司上季度末总资产的0.062%。

金科服务是一家专业从事物业管理的物业服务企业,成立于2000年。据企查查数据显示,其母公司为金科地产集团股份有限公司,目前母公司持有金科服务超53%的普通股。

金科服务上市后,野村证券发布研报表示,看好该公司获母公司支持的背景,以及其自身优秀的独立拓展能力等,给予“买入”评级,并将目标价定为68港元。而该股发行价为44.70港元。

自上市以来,金科服务股价看涨,截至撰稿时已维持在53.20港元收盘。12月10日,公司又发公告称,将悉数行使超额配股权,增发1993.67万股H股,额外募资超8.9亿港元。此举使得本次IPO总募资额超过68亿港元。

此前,泰康人寿在相关信披公告中称,会在上市公司公告日后5个工作日内,将后续投资计划、风险管理措施等要素提报给银保监会。《投资者网》致函询问公司为何投资金科服务及未来规划,对方回复以公开披露的信息为准,不做更多回应。

受让的阳光城表现欠佳

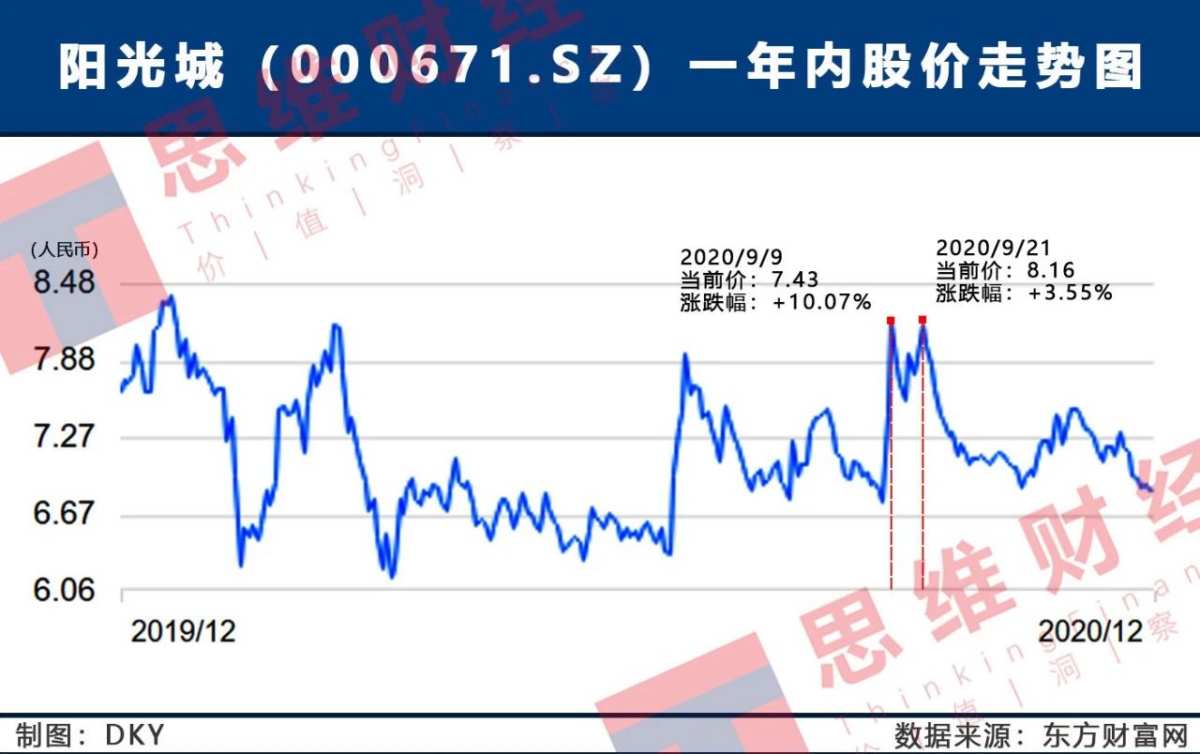

不过,与金科服务股价的表现相反,泰康人寿举牌的另一家上市公司阳光城(000671.SZ),却自9月10日公司发布举牌信披公告后,其股价只出现了短暂上涨,在9月21日达到8.16元峰值之后连月下跌,截至12月11日已跌至6.85元。

回顾相关公告,本次泰康人寿与泰康养老保险股份有限公司作为关联方,共同受让了上海嘉闻投资管理公司持有的超5亿股阳光城集团股份有限公司(简称“阳光城”)的股份。其中,泰康人寿受让近3.49亿股,获得8.53%的股份。相应的,公司支付了21.30亿元的转让对价,该出资额占公司上季度末总资产的0.27%。

相比于金科服务,本次举牌阳光城花费更高,而获取的话语权更少。不过,阳光城在相关公告中以十年业绩对泰康人寿做出了保证。公告称,在业绩承诺期的前5年(即 2020年至2024年)内,以2019年归母净利润为基数,如出现任一会计年度的年均复合增长率低于 15%,则阳光集团应对公司进行现金补偿。而在2025-2029年间,承诺实现归母净利润数分别为101.72亿元、111.90亿元、123.08亿元、129.24亿元和135.70亿元。如出现任一会计年度的实际归母净利润小于承诺归母净利润,则阳光集团同样会对上市公司进行现金补偿。

泰康人寿今年的两次举牌分别投资了地产股和物业股,均为房地产相关领域的公司。更早的时候,“泰康”加“地产”的组合也多次出现在公众视野中。早在2010年,泰康人寿已开始布局养老地产,为此专门成立了子公司泰康之家(北京)投资有限公司。自2011年起,公司先后获得北京昌平、上海松江、广州等、三亚海棠湾、苏州阳澄湖半岛等地块,着力建设泰康养老社区。而后更是直接投资大型地产公司,如保利地产(16.160, 0.06, 0.37%)。今年则于11月刚收购了武汉东瑞置业有限公司100%的股权。

民生证券的研报曾分析到,保险公司保费收入增长,刺激了资金配置需求的增长。同时,房地产业已逐渐进入稳定发展期,行业集中度提高,龙头房企的价值性与成长性,对险企有较大的吸引力。

不过,《投资者网》询问公司投资地产企业是否与致力于建设泰康之家的规划有关时,对方称一切以公司公告内容为准。

二三季度净现金流可能承压

除两次举牌上市公司外,公司官网信息显示,公司今年内现有20条重大关联交易信息,可谓动作频频。但是,公司前三季度偿付能力报告显示净现金流有些承压。在基本情境下,即考虑现有业务和未来新业务情况下的最优估计假设情景下,公司前三季度的净现金流分别为145.33亿元、-9.75亿元、-142.43亿元。说明第二、三季度公司预测净现金流流出增加,甚至会超过流入。而基本情景下四季度的净现金流为151.57亿元。说明公司预判四季度净现金流流入将会回升,超过流出。

同时,三季度的3个月内综合流动比率也环比下降21.45%。《投资者网》询问公司如何看待这两项流动性指标的变动,公司仍然表示暂无可对外披露的进一步信息,以泰康公告内容为准。

泰康人寿在三季度偿付能力报告中称,公司优质流动资产充裕,流动性良好。通过定期对流动性风险进行压力测试,实时监控公司流动性状况。合理配置高流动性资产,关注资本市场,实时监控公司杠杆水平。并且,在今年前两个季度的风险综合评级中,公司的评级结果均为A级。公司对房地产业进行投资的效果及后续发展规划究竟如何?《投资者网》将持续关注。(思维财经出品)■

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。