长江商报消息 ●长江商报记者 徐佳发自杭州

沉寂七年,上市银行配股募资再现复苏之势。在江苏银行(600919.SH)年初完成配股募资148亿元后,A股另一家头部城商行宁波银行(002142.SZ)宣布正式启动120亿元的配股募资。

按照规划,宁波银行此次拟以每10股配售1股的比例向全体A股股东进行配售,配售数量不超过6.008亿股,募集资金总额不超过120亿元。

以此计算,宁波银行此次配股的发行价格在20亿元左右,相当于1月29日该行收盘价38.48元/股折价约五成,折价比例高于A股上市银行历史上配股折价比例平均值35.3%。

选择在此时进行配股,或是宁波银行为跻身系统重要性银行做准备。去年12月,央行、银保监会联合发布《系统重要性银行评估办法》,并于今年1月1日起正式实施。市场多认为总资产规模已超过1.54万亿元的宁波银行将大概率入选我国系统重要性银行。

但这也对宁波银行的资本充足率提出更高要求。长江商报记者注意到,近年来随着业务规模的扩大,信贷资产快速扩张,加速了该行资本金的消耗。截至去年9月末宁波银行贷款总额达到6552.76亿元,为2016年末的两倍多。

2010年至今,除债权融资之外,宁波银行先后通过可转债、定增的方式合计募资255亿元用于补充该行核心一级资本。若算上此次配股,宁波银行上市以来累计再融资375亿元用于补充核心一级资本。

截至去年9月末,宁波银行资本充足率、一级资本充足率、核心一级资本充足率分别为14.76%、10.75%、9.37%,较上年末均有不同程度的降低。

折价配股增强市场接受度

此前七年间无一单银行配股的现象,去年被江苏银行打破。而在江苏银行配股落地后半个多月,同为上市城商行的宁波银行也宣布将通过配股的方式进行再融资,银行业配股募资已现复苏之势。

2010年至2013年,A股银行间共有9单配股募资,其中2010年就有七家上市银行通过配股合计募集资金1353亿元。而在2013年招商银行配股募资275.25亿元之后的七年间,这一融资方式就在A股上市银行中沉寂。

直至去年7月份,江苏银行正式启动200亿元规模的配股,这一罕见的融资工具再次在上市银行业现身。

不过,相较于二级资本债券、定向增发、优先股等针对特定股东或不涉及股权融资的方式而言,配股募资在小股东中接受程度不高。一直以来,市场中时常会有“稀释中小股东权益”等声音出现。但同时,配股价格相较于市场价的折扣力度,以及上市公司对于股东的回馈力度,对于投资者而言也具有较大的吸引力。

如江苏银行采用的每10股配售不超过3股的比例向全体A股股东配售,合计配售股份32.25亿股。但实际发行规模较计划的200亿明显缩小,江苏银行以4.59元/股的价格配售32.25亿股,募集资金总额148亿元,约为规模上限的74%,新增股份已于今年1月14日上市流通。

根据配股公开发行证券预案,宁波银行本次配股的股份数量拟以实施本次配股方案的A股股权登记日收市后的公司A股股份总数为基数,按每10股配售不超过1股的比例向全体A股股东配售,所有发行对象均以现金方式认购本次配股股票。

若以宁波银行截至2020年9月30日的总股本60.08亿股为基数测算,宁波银行本次配售股份数量不超过6.008亿股,募集资金总额不超过120亿元,在扣除发行费用后将全部用于补充宁波银行核心一级资本。

以此计算,宁波银行此次配股的发行价格在20元左右,截至1月29日收盘,宁波银行二级市场股价收盘价为38.48元/股,配股价格相当于现价折价近50%,为2020年三季度末每股净资产的1.2倍左右。

根据中泰证券研究所统计,A股上市银行历史以来配股的折价比例平均值为35.3%,城商行中江苏银行、南京银行此前的配股折价率分别为26.56%、33.25%。

华西证券分析,宁波银行选择在目前较高的估值和股价水平下通过配股补充核心一级资本,一方面通过配股方式融资相对效率上会提升,另一方面配股价相较目前的股价有很大的折价、略高于2020三季度末的净资产,增强市场的接受度。核心资本的进一步补充有助于其未来资产端的稳健扩增,保障公司战略的一贯性。

或为纳入系统重要性银行做准备

对于此次选择通过配股的方式进行融资,市场普遍认为是宁波银行为入选“国内系统性重要银行”做准备。

去年12月3日,央行、银保监会联合发布《系统重要性银行评估办法》,并于今年1月1日起正式实施,这为我国系统重要性银行的认定及附加监管要求的实施提供了重要依据。

根据现行监管标准,非系统重要性银行的核心一级资本充足率、一级资本充足率和资本充足率需要分别不低于7.5%、8.5%、10.5%。而被纳入系统重要性银行,则意味着资本充足率要求将提升。

从资产规模上来看,截至去年三季度末,宁波银行资产总额超过1.54万亿元,在A股上市银行中位于第19位,在上市城商行中仅次于北京银行、上海银行和江苏银行。

国盛证券马婷婷和陈功就指出,宁波银行去年3季度末总资产、表内外资产分别达到了1.54万亿、1.85万亿,或有较大概率入选,各级资本充足率的监管要求或将有所提升。按《商业银行资本管理方法》预计需提升1%,最终实际要求等待监管要求的正式落地。

浙商证券给出了类似的观点,系统重要性银行监管要求将落地,如宁波银行纳入系统重要性银行中,资本监管标准将提升。

中泰证券也认为宁波银行存在纳入系统重要性银行的可能性,对核心一级资本充足率要求提高,估计可能是0.5-1个点。

不仅如此,近年来宁波银行业务快速发展,信贷规模逐年提升,加速了该行资本金的消耗。

截至去年三季度末,宁波银行客户贷款及垫款本金总额达到6552.76亿元,较上年末增长23.85%,已经达到2016年末贷款总额的两倍多。

报告期内,宁波银行实现营业收入302.6亿元,同比增长18.42%;归属于上市公司股东的净利润为112.7亿元,同比增长5.22%。

截至去年三季度末,宁波银行资本充足率、一级资本充足率、核心一级资本充足率分别为14.76%、10.75%、9.37%,较上年末的15.57%、11.3%、9.62%均有不同程度的消耗。

除了内源资本补充之外,上市银行主要通过定增、配股及可转债的方式补充核心一级资本。

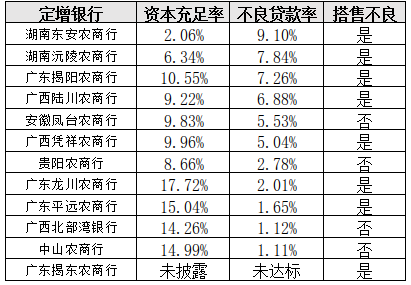

长江商报记者梳理发现,除债权融资之外,2010年和2014年宁波银行分别定增募资44亿元、31亿,2017年发行100亿元规模的可转债,去年5月完成80亿元规模的定向增发,合计募资255亿元,再融资频率较为稳定。

不过,各种再融资方式的操作难易程度也各有不同。光大证券王一峰分析,在定向增发中,对于大股东持股比例、锁价发行等约束较高,实施难度相对较大,宁波银行去年定增募资80亿元就历时了三年多。

同时,银行在发行可转债初期通常会有5%至20%的金额计入核心一级资本,这种方式主要有两种不足,一是计入比例相对有限,二是现阶段宁波银行股价处于相对高位,转股溢价要求使得完成转股的时间相对难以确定。

“相比之下此次选择10股配1股的配股方式,扣除相关费用后募集资金可全部用于补充一级核心资本,且操作可信性更高,进展顺利的话,将有望在2021年底前完成。”王一峰指出。

上述分析师静态测算,如果按照满额完成配售,宁波银行的核心一级资本充足率、一级资本充足率和资本充足率将各自提升1.12个百分点至10.49%、11.88%、15.88%左右。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。