股份制银行、第三方机构信贷违规乱象将迎来严监管。近日,一份针对股份制银行与第三方机构信贷合作的提示函在业内流转。10月28日,北京商报记者从知情人士处证实了这一消息,银保监会近期已向各大股份制银行发布《关于规范股份制银行与第三方机构在信贷领域业务合作的监管提示》(以下简称《提示》),《提示》指出,部分银行在与三方机构银保合作业务中存在不承担信用风险却坐收高额费用、风险审批形同虚设等情况。在分析人士看来,商业银行在与第三方机构合作过程中容易出现通道类业务监管套利,银行信贷资金流向难以有效管控等问题,监管层需要加快完善监管制度规则与退出机制,避免监管真空地带、滋生金融乱象。

贷前调查、风险审批成“摆设”

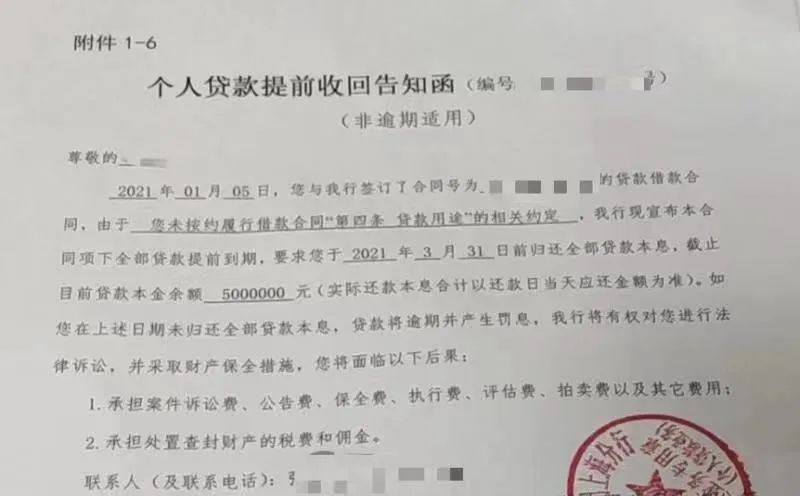

从网传的内容来看,《提示》称,近期,某地银保监局在信访举报调查中发现某银行在与某财险公司、某第三方机构银保合作业务中存在不承担信用风险却坐收高额费用。存在贷前调查未履行到位,风险审批形同虚设,沦为提供资金的通道,贷款审批完全依托于保险公司的保单,忽视第一还款来源和贷款用途审查,风险控制极不负责的情况。

一位股份制银行人士向记者证实了这一信息属实,并表示该文件标注为“普通商秘”,下发时间为9月中旬。但也有股份制银行人士向记者称,目前并未收到上述文件。

一般来讲,银行和第三方机构常见的合作模式主要有两种,一种是提供技术支持,一种是提供信用担保,而第三方机构要么提供技术分析,要么提供客户流量,其中又多以信贷业务层面合作为主,主要涉及到贷前和贷后等领域。

麻袋研究院高级研究员苏筱芮表示,贷前方面涉及获客、风控业务较多,涵盖了广告公司、科技公司、保险公司等;贷后方面则涉及到资产处置相关的合作公司,如催收公司等。第三方机构主要扮演辅助服务角色,商业银行通过与之购买商品、签订协议等方式建立商业联系。此次提示有助于提升机构的合规意识,在打造独立风控、厘清与外部第三方机构的权责边界方面有所助益。

监管套利、信贷资金流向难以管控

近两年来第三方机构类别渐多,与银行合作的模式也逐渐增多,不少第三方机构帮助银行增加业务量、获客、降低运营成本,但所引发的销售误导、信息安全、资金安全等风险也日渐凸显。

光大银行金融市场部分析师周茂华分析认为,从以往的一些案例看,商业银行在与第三方机构合作过程中容易出现一些不规范行为与风险隐患,例如:出现通道类业务监管套利,银行信贷资金流向难以有效管控,资金空转,银行风险管控力下降,暴力催收与客户投诉,客户信息安全,第三方平台技术安全可靠性问题等。

“贷前审核容易出现这种乱象,还存在的乱象是个人信息保护。”苏筱芮进一步指出,商业银行应当建立好客户信息保护的“防火墙”,严格规范与第三方共享信息的业务流程,不得超范围收集、超范围授权信息。

谈及“虚假”的销售误导,资金安全风险,银行能否察觉?一家股份制银行相关人士向北京商报记者表示,在合作中银行主要将信贷审核交给第三方机构,让风险审核流于形式,而第三方机构在合作中是否履行勤勉尽责的要求,银行并不能完全察觉。

应加快完善制度规则与退出机制

鱼目混珠、乱象丛生的第三方合作模式也引起了监管关注,5月18日,银保监会、工业和信息化部、发展改革委、财政部、人民银行、市场监管总局六部门发布的《关于进一步规范信贷融资收费 降低企业融资综合成本的通知》中提到,银行应对合作的第三方机构实施名单制管理,由一级分行及以上层级审核第三方机构资质,并在合同中明确禁止第三方机构以银行名义向企业收取费用。严禁将贷前调查和贷后管理的实质性职责交由第三方机构承担,防止导致间接推高融资成本。

7月17日,《商业银行互联网贷款管理暂行办法》正式规定,商业银行应当建立覆盖各类合作机构的全行统一的准入机制,明确相应标准和程序,并实行名单制管理。商业银行应当主要从经营情况、管理能力、风控水平、技术实力、服务质量、业务合规和机构声誉等方面对合作机构进行准入前评估。

周茂华认为,理论上,第三方机构应该扮演商业银行的银行服务中介,为商业银行提供信息、技术、产品创新、拓展业务、获客等方面服务。需要明确商业银行与第三方机构合作边界,强化银行与第三方机构业务合作操作规范,商业银行要统一风险管控,第三方机构回归服务银行的业务本源;监管层需要加快完善监管制度规则与退出机制,避免监管真空地带、滋生金融乱象,同时也将降低业务交叉风险等。

从监管层面来讲,苏筱芮直言,对监管来说,应当先进行识别,再来惩处。一方面利用监管科技等加大对银行业务的监测,加大业务抽查频率,另一方面可设立专门的投诉、举报渠道,系统收集和梳理外部反映的违规线索。对于违规持牌机构,可依照行业监管规定、相关法律法规予以惩处。对于外部第三方机构,可建立黑名单制度,对“上黑榜”的第三方机构予以通报,限制其与持牌机构的合作。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。