曾经红火一时的第三方互联网平台存款,在央行金融稳定局局长孙天琦近一个月内两次发文关注后,近日多家头部平台连夜紧急下线该业务。

而就在昨天夜里,地方银监局也开始行动了。

地方银保监局下达“撤架令”

12月25日晚间,21世纪经济报道记者从华东地区一位地方银保监局人士处核实,该局于近期下发《关于进一步规范辖内存款市场若干问题的通知》(以下简称《通知》)。

据了解,《通知》明确要求辖内各类型银行机构不得通过第三方互联网平台或与其他第三方中介合作的方式吸收存款,已经开展合作的,即日起下架相关存款产品,终止合作。

除第三方互联网平台存款外,该局还点名了结构性存款、“创新”存款、以贷转存以票引存等存款乱象问题,要求对相关问题进行治理,净化营销环境。

结构性存款方面,《通知》要求要严格落实《关于进一步规范商业银行结构性存款业务的通知》有关结构性存款发行资质、产品设计、风险管理,销售管理、信息披露、会计核算、资本计量等方面的监管规定。

“创新”存款方面,《通知》要求要严格执行存款利率和计结息管理有关规定,依法依规计付存款利息,不得对未约定期限的保证金存款,定期存款提前支取(随存随取)部分靠档计息或仍按原定期期限计息等;要加快推进各类不规范“创新”存款产品的整改工作,相关产品暂停发售,宣传展示同步清理下架,存量业务稳妥有序退出。

《通知》还提出,不得通过“存款拼团”等方式变相突破大额存单起购门槛;要高度警惕“以贷转存、以票引存”老问题在当前环境下出现新变种;重申不得设置存款时点考核指标,杜绝存款“冲时点”;严查员工与外部中介内外勾结有组织揽存行为等。

此前,华北地区一家银保监局人士也就第三方互联网平台存款问题表示,监管部门应采取有力措施加强对银行通过网络平台揽存的监管和规范,防范各类风险的发生。规范银行网上揽存行为,要压实银行主体责任,各银行机构要严格执行监管要求,合规揽存,避免由于触碰红线受到监管处罚。

10家头部平台下架互联网存款反思:科技与银行合作的边界在哪里?

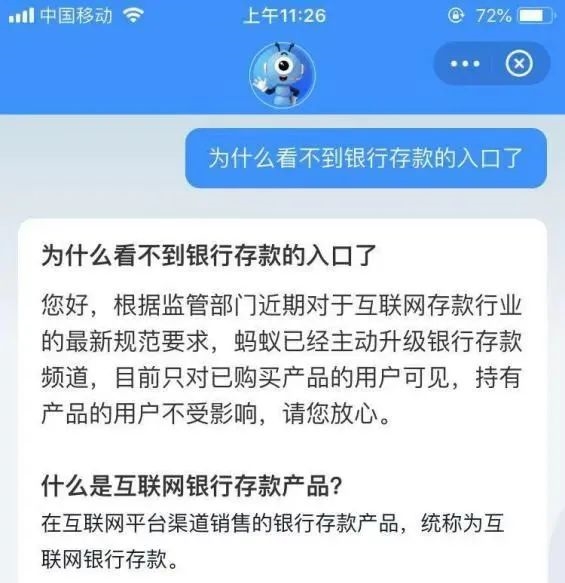

据21世纪经济报道记者梳理及采访核实,目前至少包括支付宝、理财通、京东金融、陆金所、360你财富等10家平台已下线存款产品,并表示将密切关注、认真落实相关监管政策和指导意见。

由于监管部门对互联网平台存款相关业务暂时还未有正式文件下发,在多家互联网平台纷纷暂停增量业务的同时,对于其与银行机构合作的边界在哪里等问题,仍值得进一步深入探讨,而这也将有利于日后互联网平台进行创新行为之前进行一个全面的评估,提前避免可能隐藏的风险。

衍生出哪些风险?

对于存款人而言,面对诸多互联网平台提供的存款产品尽管有了更多选择,以及获得了更高收益的机会,但也不得不注意到这背后衍生出了一定的风险。

在一位地方银保监局人士看来,该模式产生的弊病至少在四个方面:

一是通过第三方平台进入银行,加大了客户信息被泄露的可能;

二是银行需要支付给平台“导流费”,增加了存款成本;

三是银行存款结构发生变化,由于网络平台客户对利率较为敏感,一旦利率下调极易导致存款大量搬家,进而引发中小银行的风险;

四是地方性银行通过平台向全国吸储,偏离了立足于当地、服务于当地的市场定位。

央行金融稳定局局长孙天琦也在相关文章中提到,在今年几起挤兑事件中,线上挤兑占比80%,“随着平台存款快速增长,传统的流动性风险应急处置方式已不足以及时有效应对互联网平台存款的挤兑,依赖现有手段难以实现对流动性风险的提前预警。”

以某家在多个互联网平台推广过存款产品的城商行银行为例,21世纪经济报道记者查阅其财报并计算发现,截至2018年、2019年末、2020年9月末该行存款余额分别为395.83亿元、685.17亿元、974.06亿元,存款占总负债的比例分别为57.70%、75.12%、92.69%,均实现大幅增长。

“个别城商行、农商行,甚至是村镇银行通过互联网平台吸储,突破地域限制实现了全国展业,但一旦发生风险,就是将之前的区域性风险放大了全国范围,产生的负面影响更大。”一位银行业研究人士表示。

孙天琦也指出,中小银行尤其是高风险银行,通过互联网平台吸收存款的规模已超过其风险管理能力,跨地域属性增加了风险的外溢性,加大了处置难度。

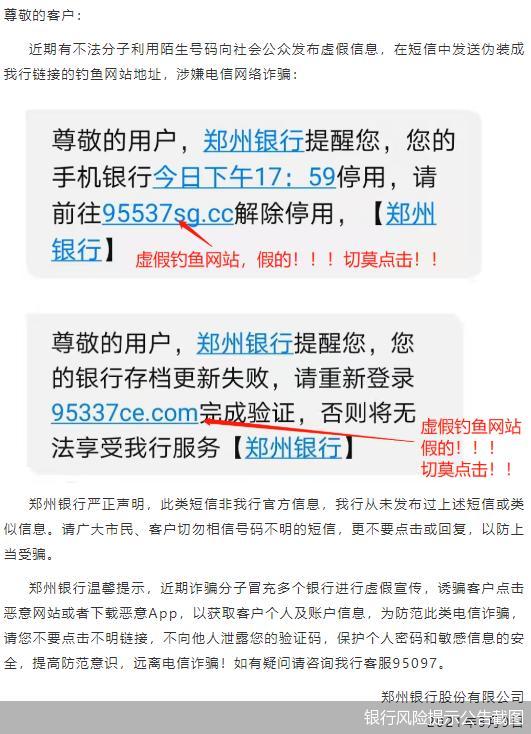

“如果管理不善,还有可能会给某些不法平台创造借助银行名义进行非法揽存的机会,甚至导致非法集资案件发生;以及互联网平台多为异地远程交易,对存款人的实名认证往往流于形式,很容易给洗钱犯罪造成空子可钻。”上述地方银保监局人士还表示。

边界在哪里?

“个人认为以蚂蚁集团带头的互联网平台‘一刀切的下架全部增量业务,反应有些过度了,毕竟正式的政策文件还未出台,仅仅是央行领导对相关问题发表了一些看法。”一位互联网平台的合规人士对21世纪经济报道记者称。

一家在多个互联网平台推广过存款产品的城商行人士也21世纪经济报道记者表达了类似的看法,“在正式的政策文件未出台之前,我们是否下架存款产品,主要看同业的情况,‘随大流。”

事实上,孙天琦在谈及互联网平台存款的治理思路时也未表示要“一刀切”,而是需要对这种新业务模式进行深入研究,完善规则制度。如,明确银行准入资质和标准;研究出台针对高风险银行吸收存款行为的有关法律法规;严格规范互联网、APP等数字平台涉及金融产品和服务的各类行为。

“要平衡好互联网金融监管和金融科技创新之间的关系,包容合理创新,降低市场准入门槛,促进市场充分有效竞争,提供更加便捷、优质、安全的金融服务。”孙天琦表示。

这意味着,对于银行而言,具有全国性牌照的国有大行不应在限制范围之列,而农商行、村镇银行以及部分城商行应该在禁止之列;高风险银行的吸储方式、利率等方面可能会增加一些限制;互联网平台从事相关业务需要持牌,并对具体行为有所规范。

值得注意的是,在与第三方互联网平台合作的银行中民营银行占据较大比例。一位民营银行人士对21世纪经济报道记者表示,受制于“一行一点”的监管政策限制,民营银行获客与业务拓展主要依赖于线上渠道,“如果对民营银行业务设置过严的约束,对民营银行的生存经营都会构成较大压力。”

据一位接近监管的人士称,民营银行相对于城商行确实有其特殊性,在相关业务管理方面,可能会设置相对宽松的限制。

21世纪经济报道记者注意到,不止是存款产品,近期部分互联网平台对理财子公司的理财产品推广方式也有所收敛。“对于某些用户来说,理财和存款产品的区别其实还很模糊,监管部门也有即将出台理财产品销售管理办法的预期。”上述某互联网平台的合规人士称。

“创新的前提是基于对于监管实质的理解,而不能在对监管规则理解完全无知情况下进行,认为自己做的跟现有要求不一样的业务都是创新。只有在这个前提下,创新与监管才能并行地、动态地向前发展。”一位业内专家谈到监管与创新的平衡问题时表示。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。