本报记者彭妍

在A股市场调整背景下,部分FOF产品的净值逆市增长,FOF通过分散投资于不同资产和策略的管理人,降低组合波动,越来越受到投资者关注。

《证券日报》记者对市场上的FOF产品进行梳理发现,收益方面,公募FOF产品相比普通基金来说,收益率相对可观,长期收益持续跑赢大盘指数,对于追求收益的投资者来说更具吸引力;风险方面,公募FOF产品能够在不过多牺牲投资收益的情况下,平滑产品净值波动,实现更为出色的风险调整收益,稳定性明显高于其他基金产品。

公募FOF基金擅长保收益稳波动

在证券市场剧烈震动的背景下,部分FOF产品的净值逆市增长,普益标准数据显示,今年以来有业绩记录的公募FOF基金产品整体平均收益为5.77%,其中52只公募FOF基金实现正收益,占比为28.11%,而沪深300指数同期收益率为-17.40%。FOF通过分散投资于不同资产和策略的管理人,降低组合波动,越来越受到投资者关注。

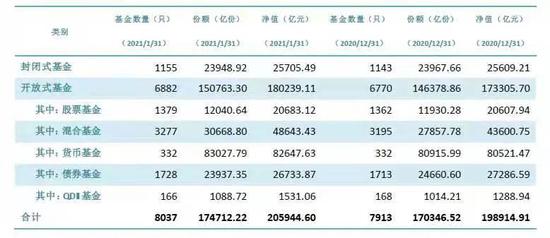

相比于国外市场成熟的FOF产品体系,国内公募FOF产品正处于快速成长期。根据普益标准数据显示,自2017年10月首批6只公募FOF产品成立以来,我国公募FOF已经走过了三个多年头,当前市场上存续公募FOF产品合计153只。2017年首批发行的FOF产品累计募集规模约130亿元;2018年权益市场整体下行,市场波动较大,公募FOF平稳发展;2019年资管新规推动净值化转型,资管市场竞争加剧,公募FOF迎来快速发展时期;2020年公募FOF在数量和规模上继续保持高速增长,直至2020年末,全市场公募FOF产品达到142只,产品规模合计约达到833.68亿元。

在收益方面,公募FOF基金散风险追收益,长期跑赢沪深300。对近一年存续的公募FOF基金产品的收益率分析发现,共计115只基金产品全部实现正收益,最小年化收益率为4.38%,最大年化收益率为45.09%,平均收益达21.58%,产品收益率主要集中在10%-30%区间,具有较高收益水平。

在风险方面,公募FOF基金保收益稳波动,稳超四大基金类型。对近一年存续的公募FOF基金产品的最大回撤分析发现,最大回撤最小值为1.22%,最大回撤最大值为31.09%,平均最大回撤为10.08%,产品收益率主要集中在5%-12%区间,具有较为稳定的回撤比率。

普益标准也筛选出公募FOF基金产品近一年的风险数据,同时调取了普通股票型、偏股混合型、灵活配置型、偏债混合型以及债券型基金共五类基金产品近1年化波动率和最大回撤进行对比。结果发现,FOF产品的最大回撤和年化波动率虽然略高于偏债混合型和债券型基金,但明显低于平衡混合型、灵活配置型、偏股混合型、普通股票型基金,可见FOF产品的回撤控制能力较为突出,风险波动较小。

公募FOF挑战与机遇并存

虽然公募FOF基金产品在国内尚正处发展初期,出现了很多问题,FOF策略的发展也遇到了一些挑战。但在激烈的市场竞争和日趋严格的监管政策之下,不难发现投资到配置的转型将成为势不可挡的行业趋势,尤其在最近的市场波动中,资管机构会更加重视分散化投资的必要性,因此FOF产品在市场趋势面前将迎来更好的发展机遇。

中南财经政法大学数字经济研究院执行院长、教授盘和林在接受《证券日报》记者采访时表示,国内FOF有几个问题:其一是基金费率过高,FOF作为基金的基金,损耗也比较高,其二是国内缺乏对冲基金,或者是逆方向的投资基金,FOF只能通过分散化来对冲风险,没有办法通过基金搭配来对冲风险。其三是需要更多的被动型基金,长期来看,被动基金才是长期投资的定海神针。国内FOF的策略受限于基金经理的资产配置能力,有一定局限性,但由于分散化的特性,其还是能够起到抗风险的作用。但同时,其也损失了投资收益弹性,未来要丰富基金投资产品,要更加多元的投资渠道,关键是打通投资路径,其余的就交由市场去选择,市场最终会追捧配置能力强,盈利稳定的基金经理。

普益标准分析师黄晓旭在接受《证券日报》记者采访时表示,FOF基金作为新兴的基金品种,近些年逐渐成为市场上追捧的对象,一方面FOF基金相比普通基金来说,收益率相对可观,长期收益持续跑赢大盘指数,对于追求收益的投资者来说更具吸引力。FOF投资中对大类资产配置的考量十分重要,从定量和定性两套体系进行全面的分析,能够有效提高产品收益。另一方面,FOF基金能够在不过多牺牲投资收益的情况下,平滑产品净值波动,实现更为出色的风险调整收益,稳定性明显高于除偏债混合型和债券型基金以外的其他类型基金产品。FOF基金由专业的基金管理人管理,能够进一步分散投资风险,把控仓位调整,整体波动相对更小,同时FOF产品可投资于风控能力较强的子基金,自身也有止损等风控机制,在双重风险控制下,基金的回撤控制能力也得到了明显的增强。

(编辑上官梦露)

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。